10月11日晚,爱尔眼科定增结果出炉发行价格为26.49元/股,发行数量为1.33亿股,募集资金总额超过35亿元其中工银瑞士瑞信银行基金获配高达6.3亿元,广发基金,交银施罗德基金,瑞银集团AG,摩根大通证券等国内外知名机构也参与了此次增持

机构热情

爱尔眼科将募资逾35亿元。

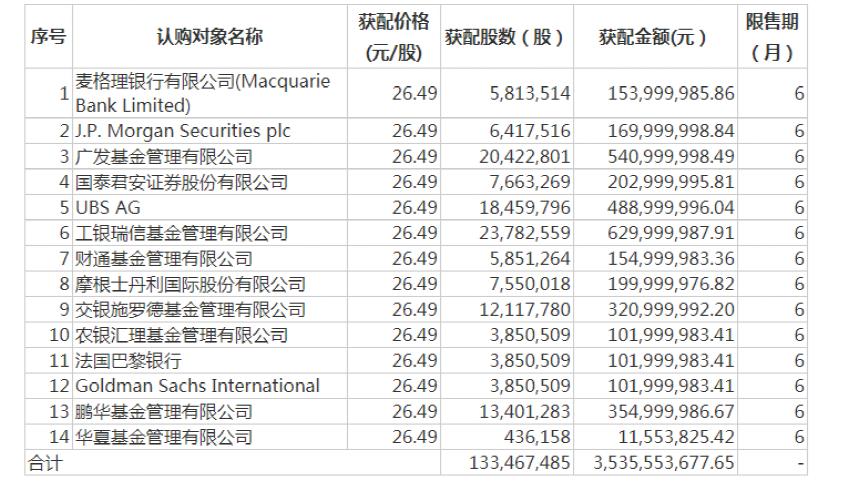

根据爱尔眼科10月11日晚间发布的向特定对象发行股份并在创业板上市的公告,确定发行价格为26.49元/股,较10月11日收盘价27.14元/股下跌约2.4%发行股票数量1.33亿股,募集资金总额35.36亿元

根据公告,最终确定了爱尔眼科14个标的,并出现了一批知名公募和QFII机构其中,工银瑞士瑞信银行基金获配2378.26万股,获配金额6.3亿元,获配金额最大,广发基金紧随其后,共配置2042.28万股,配置金额5.41亿元,鹏华基金,交银施罗德基金,财通基金,农银汇利基金,华夏基金分别获配3.55亿元,3.21亿元,1.55亿元,1.02亿元,1155.38万元

QFII瑞银集团获配1845.98万股,获配金额达4.89亿元,摩根士丹利获得2亿元人民币,摩根大通证券公司获得1.7亿元人民币,麦格理银行获得1.54亿元人民币,法国巴黎银行和高盛国际均获得1.02亿元人民币。

此外,国泰君安证券获配766万股,获配金额2.03亿元。

根据消息显示,爱尔眼科公司董事,监事,高级管理人员未参与本次认购本次发行前后,公司董事,监事和高级管理人员持有公司股份的数量未发生变化,但由于总股本的增加,持股比例有所稀释如公司实际控制人邦辰合计控制35.74亿股,发行前后控制股份数量不变,而比例由50.74%被动摊薄至49.80%

根据公司此前公告,本次固定费用将用于长沙爱尔搬迁扩建,湖北爱尔新建,安徽爱尔新建,沈阳爱尔眼视力搬迁扩建等项目。

股票价格在这一年中上下波动。

公司重视增长。

爱尔眼科2022年半年报数据显示,公司上半年实现营收81.07亿元,同比增长10.34%,归母净利润12.91亿元,同比增长15.73%,扣非净利润13.82亿元,同比增长12.65%。

股价方面,年内爱尔眼科股价走势波动较大一季度下跌后,3月下旬至7月初开始一路上涨,达到年内最高水平45.81元/股,涨幅超过63%,但是,又开始震荡下跌截至10月11日,收于每股27.14元,区间跌幅超过39%,最新市值1911亿元

日前,爱尔眼科在接受机构调查时表示,公司再融资的目的是打造标杆医院,提升技术,扩大会诊能力,提供优良的就医环境并且直言,二级市场的股价不是由公司决定的,而是长期取决于未来的成长性公司过去和现在所做的,就是为成长创造条件,做好储备,专注专业,扎实工作,提供优秀的医疗服务,为老百姓创造健康价值,为投资者创造经济价值

此外,爱尔眼科还表示,2021年7月至今年一季度,市场一度对非公医疗存在政策忧虑最初的原因是教育培训行业的整顿其实这些完全是两码事民营医疗提供多层次,多样化的服务,在全社会医疗中占比很小医疗贵的原因不在这里,不能打错板2000年以来,国家和地方政府不断出台政策措施,加快发展一脉相承的非公医疗事业逻辑很清晰,可以简单概括为八个字:加快发展,规范运营这从公司中报和年报披露的政策安排就可以看出来其实医院行业正常的IPO和正常的再融资说明了一切伴随着多维度的沟通,市场对此越来越了解

最新公告显示,截至今年9月26日,爱尔眼科前十大股东包括知名基金经理格伦管理的中欧医疗健康,以及华宝基金经理胡杰管理的规模最大的医疗主题ETF——华宝中证医疗ETF。

此外,今年以来,基金持续加仓爱尔眼科数据显示,截至今年6月30日,该基金在爱尔眼科的持股数量为10.35亿股,较一季度末增长近100%

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

广东省委网信办相关领导、广东省游戏行业协会常务理事陆,广东省律师协会未成年人保护...

感谢IT家庭用户钻石之窗和夕阳商城的线索传递!OPPO官方宣布将为EncoX2和...

今年戴尔的明星产品XPS13Plus在中国上市时,戴尔曾发文介绍这款笔记本的工业...

今年618,消费者可以在天猫国际海淘的同时“种草”。5月31日,天猫国际推出淘宝...

哈华通今日跌9.20%,全天换手率54.26%,成交4.76亿元,振幅11.59...